2025 年芯片先进封装市场的五大预期

先进封装技术持续深刻影响半导体产业,推动人工智能 (AI)、自动驾驶、数据中心以及光子学等前沿应用的发展。

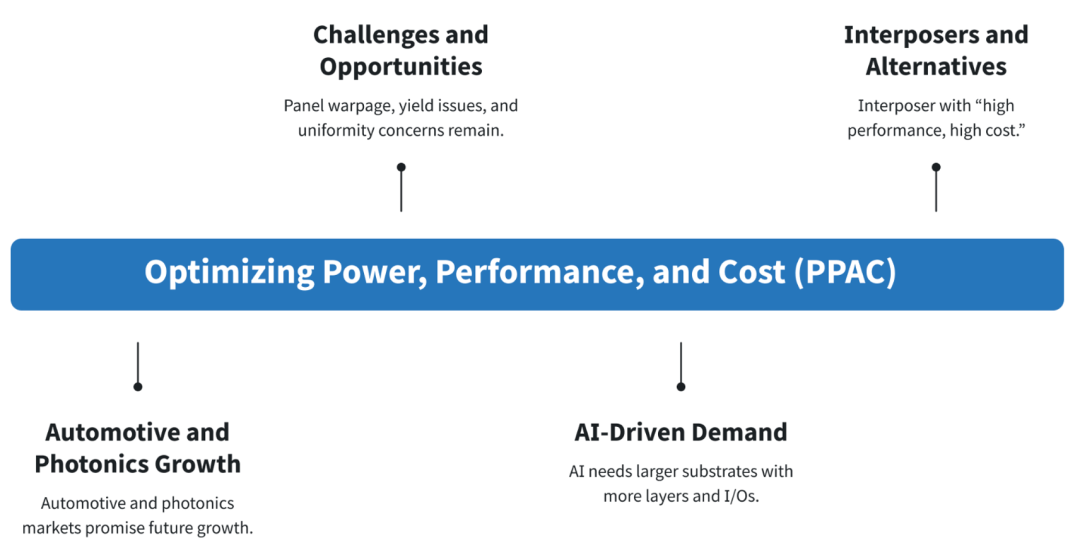

随着全球对更高性能和低功耗的需求不断增加,先进封装正迅速成为优化功率、性能、面积和成本 (PPAC) 的关键手段。

从硅中介层到面板级封装,再到汽车芯片和硅光子学,市场正在见证技术的全面突破。技术进步,业界也面临着诸多挑战,如高成本、标准化不一致以及生产复杂性增加等问题。

Techsight的文章《Five Expectations for the Advanced Packaging Markets in 2025》探讨 2025 年先进封装市场的五大预期,分析其发展趋势、挑战以及对各大应用领域的影响,我们摘录一些重要的内容。

Part 1

五大趋势

2025年先进封装市场的五大预期中,随着AI、数据中心、汽车芯片和硅光子学等领域的快速发展,先进封装技术将迎来新的机遇和挑战。

先进封装技术的快速发展将继续推动半导体设计与制造领域的革新,随着摩尔定律的放缓,传统的芯片缩小工艺逐渐难以满足市场对高性能计算和低功耗的需求,先进封装成为一种有效的替代方案。

先进封装能够通过集成多个芯片,并优化其电气性能和散热能力,从而实现比传统工艺更高的集成度与更强的功能性能。

人工智能是推动先进封装需求的主要力量之一。特别是在数据中心和高性能计算 (HPC) 领域,越来越多的计算任务需要更高带宽和更多 I/O 接口的支持。

为此,中介层技术以及 2.5D 和 3D 封装成为了先进封装中的重要角色。然而,随着需求的不断增长,成本和可持续性问题开始显现。

●

中介层技术已成为高性能封装的核心解决方案,特别是在需要高带宽内存 (HBM) 与处理器配对的应用中,例如 AI 和数据中心处理器。然而,硅中介层的高成本使得行业开始探索替代方案。

◎ SK 海力士和信越化学,正在努力开发直接堆叠 HBM 或通过高级基板技术来取代中介层,有望在降低成本的同时提升性能,从而使封装工艺更具经济性。

◎ 台积电在此领域仍然占据领先地位,计划在 2024 年至 2025 年间大幅扩展其 CoWoS(晶圆上芯片基板)产能,并通过投资面板制造设施来支持其生产需求。

◎ 其他厂商如 ASE、Amkor 和英特尔也在推出自己的中介层替代品,以满足市场对更高效、更经济解决方案的需求。

中介层与 2.5D 封装市场仍具有巨大的增长潜力,特别是在推动高性能应用的背景下。

这些技术的广泛应用将显著提升封装的计算能力和数据传输效率,从而推动整体行业向前发展。

●

面板级封装 (PLP) 是另一项正在崛起的先进封装技术,其优势在于能够大幅降低生产成本并提高产量。

与传统的圆形晶圆封装相比,面板级封装使用方形面板,可以实现更高的面积利用率,生产更大的组件并显著降低每单位成本。特别是在可穿戴设备、物联网 (IoT) 设备等小型电子产品中,面板级封装的应用前景广阔。

◎ 三星已率先在其 Galaxy Watch 系列中采用了面板级封装,并通过该技术提升了芯片的散热能力。

◎ 与此同时,NVIDIA 也宣布将在其 AI 超级芯片中使用 FO-PLP 技术,这将进一步推动该技术在高性能计算领域的应用。

面板级封装仍面临许多挑战,例如面板翘曲、均匀性和产量等问题,业界尚未就标准化面板尺寸达成一致,这也增加了制造过程的复杂性,更多公司投入研发并克服这些障碍,面板级封装有望在未来几年内实现大规模应用。

●

汽车产业向电气化和自动驾驶的快速转型,先进封装技术在汽车芯片中的应用变得日益重要。特别是对于高级驾驶辅助系统 (ADAS) 和车载信息娱乐系统 (IVI) 等复杂计算需求,芯片封装技术能够显著提高系统的计算能力和可靠性。

汽车芯片需要满足严苛的安全和可靠性要求,其开发周期通常较长。然而,随着高级驾驶辅助系统的普及,汽车制造商正在加速采用先进封装技术,以满足市场对更高性能和更低功耗的需求。

中央计算架构的引入进一步推动了汽车处理器向先进工艺节点的转型,这种趋势将持续驱动汽车市场对先进封装的需求增长。

●

硅光子学是未来先进封装中的重要组成部分,特别是在数据中心和 AI 领域,光互连技术能够显著提升数据传输速度并降低功耗。

传统电气互连方式存在传输损耗大、功耗高的问题,而硅光子学通过光信号的方式进行数据传输,能够大幅降低这些问题。

台积电正在开发的紧凑型通用光子引擎 (COUPE) 将成为硅光子学与先进封装技术结合的典范。通过将光子学与电子 IC 集成到一个封装中,COUPE 技术将显著提升封装的性能,并在数据中心和 AI 应用中实现更高效的数据处理。

预计到 2026 年,基于硅光子学的封装技术将开始大规模商用,并在推动 AI 和高性能计算的发展中发挥重要作用。

●

玻璃基板因其优越的热稳定性和高互连密度成为未来先进封装中的重要材料。

玻璃材料不仅成本相对较低,还具有与硅相似的热膨胀系数,这使得它能够在高频电路中提供更好的可靠性和性能,玻璃基板的透明特性使得红外和 X 射线检测成为可能,这进一步提升了封装的可检测性。

玻璃基板加工难度较大,尤其是在处理较薄的玻璃时,容易出现破损等问题,玻璃基板的大规模应用仍需进一步的工艺改进和设备投入。

Part 2

市场展望与总结

先进封装技术路线图展示了领先晶圆厂和外包装配测试(OSAT)公司的主要产品。

除了技术引入的时间表外,路线图还提供了关于先进封装领域的重要发展和趋势的全面视角,包括芯片组设计策略、互连间距缩放以及2.5D中介层缩放等。

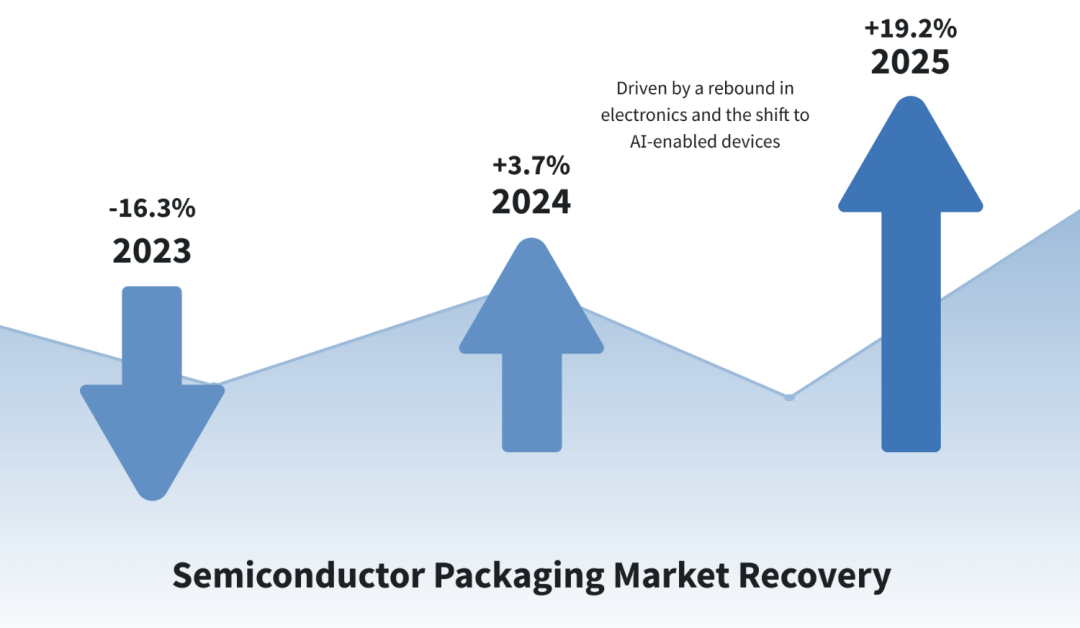

2024年,半导体销售额迎来了强劲增长。上半年(H1)半导体市场增长了24%,预计下半年(H2)将继续以29%的速度增长。我们预测,2024年半导体市场的总销售额将达到近6800亿美元的历史新高。

这一显著增长主要是由于人工智能普及所需的高性能半导体(如GPU和高带宽内存HBM)需求激增,从而推动了平均销售价格(ASP)的上涨。预计今年ASP将增长17%。

行业领导者的资本支出减少和持续的生产削减有助于缓解库存状况,尽管这一过程比预期的要慢,并且不同细分市场的表现参差不齐。

我们预计,随着边缘AI设备的普及,下半年需求将进一步改善,进一步缓解库存压力并加强价格。这种强劲的增长势头将持续到2025年,半导体销售额将再增长25%,达到近8500亿美元。

预计ASP将继续保持强劲增长(上涨5%),整个行业将出现广泛的复苏。随着边缘AI设备的普及,疫情期间购买的设备逐渐过时,以及从Windows 10到Windows 11的迁移,许多设备将进入更换周期。

价格展望

● 内存市场:内存市场处于增长的最前沿,ASP激增推动销售额增长87%。内存密集型应用(如边缘AI设备、数据中心、机器学习、物联网和5G)的需求激增,特别是DDR5和HBM的需求增加。

美光公司报告称,他们的HBM在2024年和2025年已完全分配完毕。此外,数据中心固态硬盘(SSD)的普及也推动了NAND闪存的销售增长。

● 逻辑市场:逻辑市场的表现参差不齐,但预计今年将增长16%。其中,GPU的增长最为强劲,预计增长54%,主要原因是AI服务器的持续需求。

边缘AI设备的普及将推动智能手机和平板电脑的需求和ASP,从而带动APU和MPU的销售,分别增长9%和15%。

然而,汽车和工业行业在上半年表现疲软,影响了MCU的销售,预计今年将下降9%。

● 模拟市场:模拟市场仍处于调整期。库存正在消化,终端需求依然疲弱。

由于终端需求疲软,销量减少了1%,ASP下跌了5%,导致收入下降6%。我们预计2024年上半年经历了最大的降幅,下半年将略有回升,2025年初随着终端需求的回暖,增长将恢复。

● 分立和光电市场:这两个市场今年将出现下滑。汽车和工业行业的需求疲软,导致库存积压,对这一细分市场造成压力。

尽管功率晶体管在上一次衰退中表现出韧性,但预计今年将下降8%,因为ASP急剧下降。光电市场将略有回落,但价格保持稳定。我们认为这些细分市场已经触底,下半年基本面将有所改善,明年随着库存的消化,需求将全面回归。

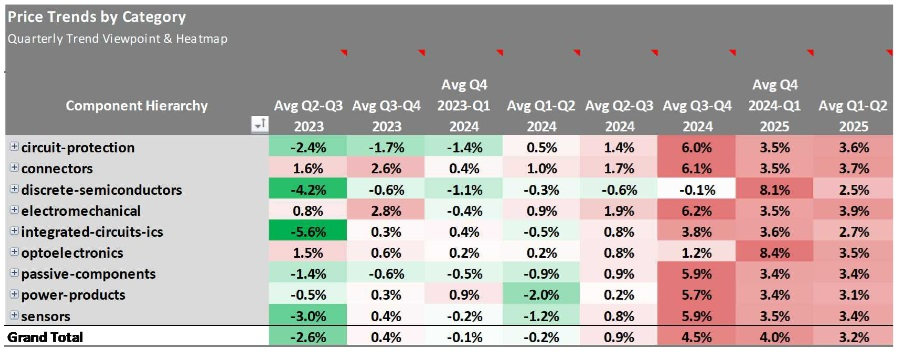

2024年第二季度,电源产品和传感器的价格下降幅度最大,分别为-2%和-1.2%。其他类别的平均价格基本持平,变化不大。

我们预计,大多数类别在2024年底价格将上涨,唯一的例外是分立半导体市场,因为预计晶体管价格将下降。第二季度IC价格基本持平,仅下降0.5%。

尽管我们预测下半年所有IC的价格将开始上涨,但嵌入式处理器和控制器以及逻辑IC的价格将因消费电子季节性需求在第三季度增强而下降。

各类组件的交货期在本季度保持在14周左右。大多数类别在下半年的交货期将保持平稳,但预计从第四季度开始,随着库存的消化和需求的回归,交货期将略有增加。连接器类别的交货期最低,连续两个季度保持在10周。电源产品类别的交货期最长,平均为19周,预计未来几个季度将进一步延长。

小结

2025 年的先进封装市场不仅是技术创新的竞技场,更是市场竞争的前沿。各大半导体厂商将继续在这一领域加大投资,以期通过技术领先抢占市场份额。